市场分析

1. 盘面

上证指数近几日有效站上短期均线系统,周一收出了一根蓄势整理的星线,整体结构偏强,有继续向上测试半年线(120日均线)的要求,不过周二市场需要经受邮储银行上市的考验。

当前市场内部运转的结构还是非常清晰的,短期周期股有复苏迹象,这个在《擒牛社》近几天的分析中一直有所关注。周一钢铁、煤炭、建材、建筑、房地产均涨幅较大,而弱周期的医药股出现了调整。前篇分析,我们提到了北向资金扫货化工板块,周一又看到北向资金净买入宝钢股份4.11亿元,开始转向周期股的迹象明显。

至于周期股的复苏逻辑,我们也有所介绍,在明年专项债额度提前大幅下放,结合PMI走高,市场预期周二的PPI数据会降幅收窄,可能开始触底回升。这支撑了周期股最近的强势。

前期大消费、医药这类股,涨幅过大之后,继续向上的风险加大,资金出来寻找避风港概率比较大。这样近期如贵州茅台、恒瑞医药等领涨品种开始回调。一旦库存周期见底,周期股开始估值修复,该类板块上涨的可能性比之前的大消费和医药更容易。存量资金和可能出现的增量资金容易形成共振。

对于科技股,另当别论。因为科技股的需求是比较确定的,未来业绩还有进一步增长的空间,特别是整个产业链还有很多部分待挖掘,比如周一表现比较强势的计算机软硬件,还有Ipv6、小电子(无线耳机、手表)、智慧屏、VR、网联汽车零部件等等,能够想到的产品和可能新涌现的产品,还有很多可操作空间。所以,科技股这条主线,值得不断挖掘。

2. 计算机软硬件国产替换

周一盘面上,电脑硬件和软件板块表现最为抢眼,因为外媒报道,称中国政府机构可能在三年内逐步替换进口计算机和系统软件,该操作将导致2000-3000万台硬件需要更换,这项工作将于2020年开始。分析人士称,30%的更换将在2020年进行,50%将在2021年进行,20%将在2022年进行。

这说明未来高端制造产业国际竞争导致的摩擦还会持续,国家自主可控方面的安全考虑,至少政府机构的设备要保证安全。近几年国家在信息安全方面在一步步的弥补漏洞,从北斗导航,到Ipv6全球根服务器,现在开始着眼终端设备和软件。

《擒牛社》认为,这个消息虽然有待证实,但方向应该没有问题,只是考虑国外接受程度,可能低调进行,但趋势不可逆转。相关概念如:浪潮信息、中国长城、中国软件等,都有持续表现的机会。

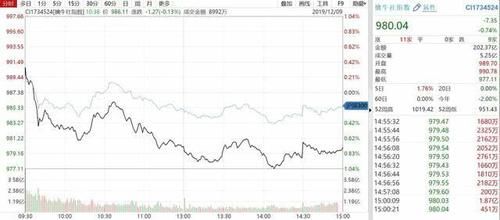

3. 近68亿资金护驾邮储银行

邮储银行周二上市,监管各方真实呵护备至,安排完“绿鞋”机制,控股股东邮政集团又计划增持股票。集团增持的金额不低于25亿元,加上近43亿元的“绿鞋”资金,这意味着邮储银行上市之初就有68亿资金护盘。

邮储银行此次A股发行价格为5.50元/股,“绿鞋”前募资金额约为284.5亿元,“绿鞋”后约为327.1亿元,为十年来A股最大规模的IPO。

邮储银行发行市盈率9.58倍,当前银行股平均市盈率7倍左右,邮储银行的港股目前是5.2港币/每股(4.68元人民币/股)附近,此次A股发行价溢价近17%,这也是监管方面担心破发的原因。此前认购时,网上投资者出现了弃购现象,也是担心新股上市出现破发。

《擒牛社》认为,今年前三季度,邮储银行营收收入同比增长7.14%;净利润同比增长16.33%,这与五大行比也没有什么优势,又是高溢价发行,最终破发的概率还是很大。不过有资金保驾护航,也不至于走的太差。对于普通投资者来说,还是观望比较合适。

4. 国家管网公司成立

国家石油天然气管网集团有限公司(简称国家管网公司)9日正式成立,公司主要职责是负责全国油气干线管道、部分储气调峰设施的投资建设,负责原油、成品油、天然气的管道输送,并统一负责全国油气干线管网运行调度等。

管网公司的成立,可以使上游和下游更加明确业务范围,减少油气企业重复投资,促进上下游的市场竞争,提高资源配置效率。

表面上看,管网公司避免了上游企业竞争建设油气管网,减少了管网建设的投入;但实际上,管网行业本身也属于资源性行业,政府监管比较严格,专门成立管网公司反而有利于提高建设的效率,初期规模不一定减少。

申港证券分析测算,到2025年,国内油气管道投资总规模能达到1.6万亿元,相关的管道设备需求量巨大。《擒牛社》此前曾对油气管道行业做过详细分析,可参看之前的文章《油气管道迎来万亿投资高潮》,产业链受益股都有提示。

公司解读

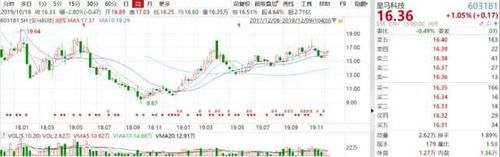

皇马科技

周一的文章,我们介绍了北向资金开始关注化工板块,部分个股出现了连续5日增持。今天介绍一个化工板块的上市企业—皇马科技(603181),这是一个化工板块细分子行业的龙头企业。

公司为国内特种表面活性剂龙头,目前相关产品市场前景向好。2018年全球表面活性剂消费量超过1680万吨,市场价值392亿美元。预计未来5年,全球表面活性剂消费量将以年均2.6%的速度增长,2023年将达到1910万吨。2018年国内表面活性剂产品合计产出243.22万吨,销量合计242.11万吨,平稳增长。公司深耕非离子表面活性剂领域,不断拓宽品类,充分受益行业发展。

公司大品种产品为聚醚大单体,下游用于制造混凝土聚羧酸减水剂,需求与基建、房地产高度相关。近期到明年一季度,在稳基建增加专项债投放的背景下,周期股可能迎来触底反弹行情,公司产品需求将持续放量。

产能方面,中泰证券分析,公司现有表面活性剂产能16.88万吨,目前在建产能18.5万吨。其中“年产7.7 万吨高端功能性表面活性剂(特种聚醚、高端合成酯)技改项目”、“年产 0.8 万吨高端功能性表面活性剂(聚醚胺)技改项目”预计分别于2019年12月和2020年3月投产。“10万吨新材料树脂及特种工业表面活性剂项目”为母公司基地搬迁项目,预计2020年12月投产。公司产能持续增长,品类不断丰富,拓宽下游需求。

《擒牛社》认为,公司将受益于宏观经济企稳带动的周期股复苏机会,供需两旺的格局为公司的持续增长提供保障。金牛配资

(文章摘自网络如有侵权请联系作者删除)

擒牛社指数

End

本文来自,经授权后发布,本文观点不代表老铁博客立场,转载请联系原作者。